Online boodschappen naar 10% inkoopwaarde Foodservice

Cf. publicatie in: https://www.foodclicks.nl/nieuws/online-boodschappen-naar-10-inkoopwaarde-foodservice/

Inhoud:

- Online supermarktomzet zit fors in de lift

- Top 4 online op 3 mrd. in 2021

- FSIN hoger omzetniveau voor online supermarkt

- Jumbo en Gorillas

- Online supermarkt omzet in Foodservice 350 mln. in 2021

- Aandeel groothandel in Foodservice

- Vooral drankengroothandel lager aandeel

Online supermarktomzet zit fors in de lift

Dat is bekend, maar nu blijkt uit een analyse dat het online bij de supermarkt bestellen dit jaar een aandeel van 10% kan bereiken van de inkoopwaarde van de Foodservicemarkt. Dat blijkt uit een analyse van Rien de Koning van More2Market, die de cijfers destilleerde uit verschillende bronnen.

Binnen Foodretail maakt het online boodschappen doen inmiddels zo’n 7% uit. Hiervan gaat in 2021 een 12% naar Foodservice en deze 12% is dus een 10% van de inkoopwaarde van Foodservice.

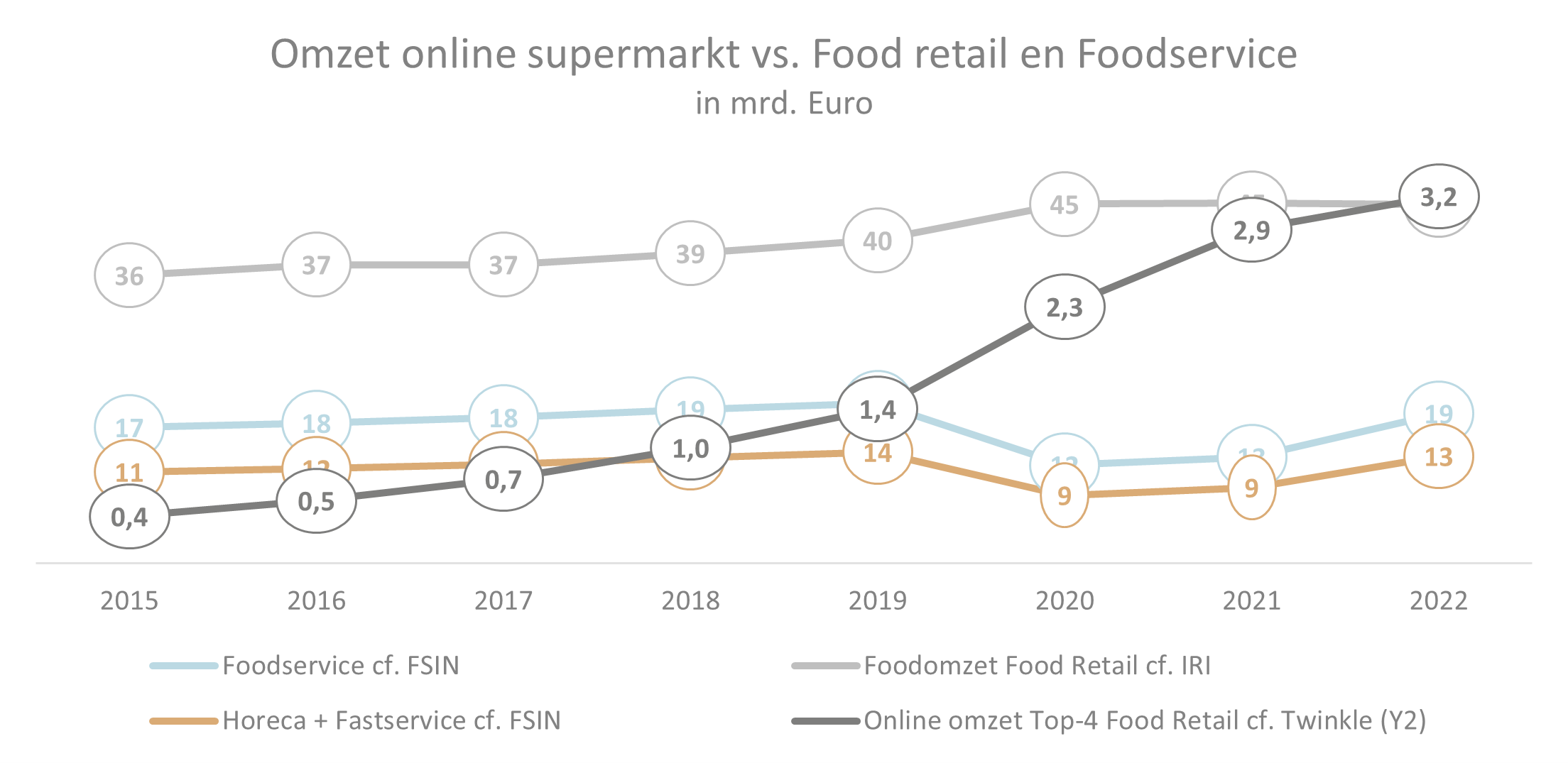

Onderstaand de online omzet van de supermarkt in perspectief tot de Food Retailomzet en de Foodservice omzet (totaal en van horeca plus fastservice).

Top 4 online op 3 mrd. in 2021

Uit de verzamelde gegevens blijkt dat de online boodschappen binnen Foodretail van zo’n 3 miljard euro in 2020, zijn uitgegroeid van een belang van 1% van Foodretail in 2020 naar 7% nu (zie bovenstaande grafiek en tabel).

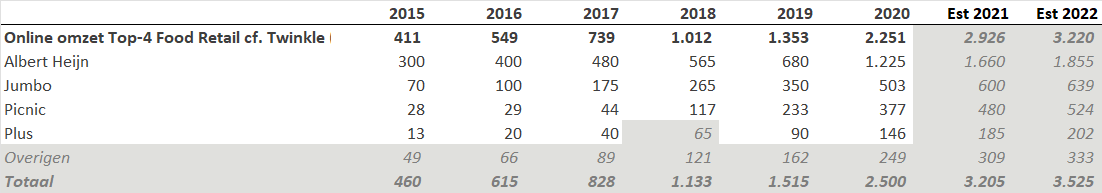

Dit percentage is berekend op basis van de top-4 Foodretailformules in online, te weten Albert Heijn, Jumbo, Picnic en Plus (excl. COOP). Deze gegevens zijn op basis van de Twinkle top-100 doorgerekend naar 2021 en 2022 op basis van de groei van de markt en de ontwikkeling van het marktaandeel van de formule (zie onderstaande tabel).

FSIN hoger omzetniveau voor online supermarkt

Hierbij dient opgemerkt te worden dat het omzettotaal van deze top-4 een 10% boven de online omzet zit die IRI aangeeft, een -12,5% onder het totaal dat GfK aangeeft en een 37,5% onder het totaal dat FSIN aangeeft. De top-4 is dus ongeveer het midden tussen GfK en IRI, waarbij GfK meet vanuit wat de consument besteedt, en IRI van hetgeen de kassa registreert. Feitelijk zou het verschil dus eerder andersom moeten liggen. Dat FSIN nog hoger ligt valt deels te verklaren uit de andere onlinespelers die meegenomen worden zoals een HelloFresh en Nespresso met resp. ongeveer een 10% en een 5% van de onlineboodschappenmarkt.

Jumbo en Gorillas

Tot en met 2020 zijn Albert Heijn en Picnic de trekkers in de markt, waarbij nu met de flitsbezorgers op komst er mogelijk weer een behoorlijke ontwikkeling komt in de markt vanaf m.n. 2022. In de onderstaande tabel is deze ontwikkeling van flitsbezorging nog niet meegenomen. Wel blijkt dat Albert Heijn zo’n 50% boven z’n supermarkt fair share ligt, Jumbo een -20% eronder, en Plus op fair share. Dit zou ook kunnen verklaren waarom juist Jumbo met Gorilla’s in zee gaat. Het marktaandeel binnen online voor Picnic lijkt te stabiliseren (N.B. voor Picnic zijn de eigen cijfers uit de jaarverslagen de basis).

Online supermarkt omzet in Foodservice 350 mln. in 2021

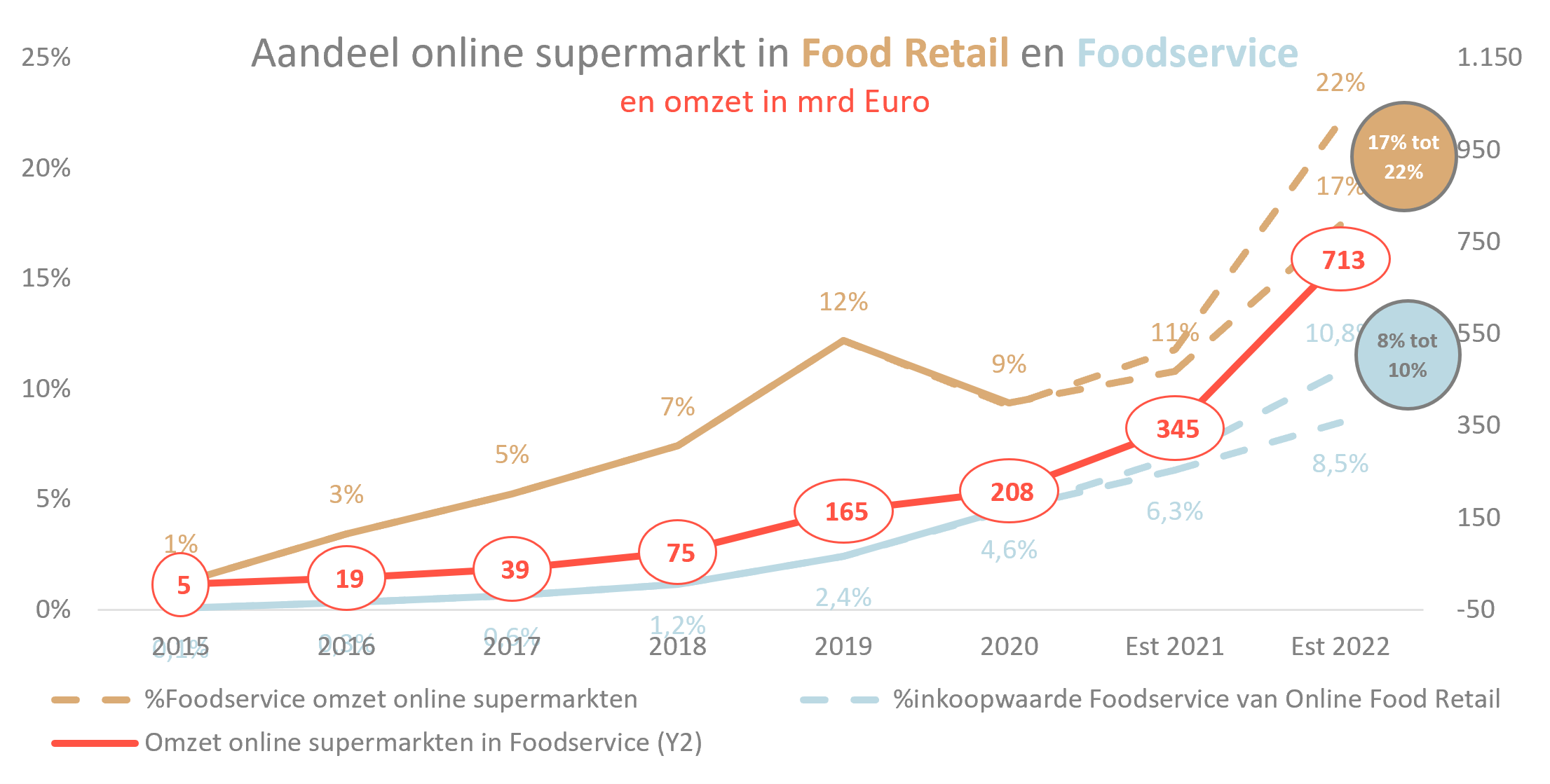

Wanneer we de online omzet van de top-4 even als uitgangspunt nemen met 2,25 mrd. Euro in 2020, dan is er door het verschil in groei van boodschappers (consumenten) ten opzichte van de groei in online boodschappenomzet het zakelijk deel van de onlineboodschappenmarkt berekend en geverifieerd aan de cijfers in het Sligro jaarverslag.

De resultaten van de berekening zijn weergegeven in de onderstaande grafiek. In 2020 is de zakelijke markt van online boodschappen 208 mln. Euro groot. Oftewel dit is de inkoop van Foodservice bij de supermarkt.

Deze omzet kunnen we zowel bekijken ten opzichte van de totale omzet aan online boodschappen als ten opzichte van de inkoopwaarde van de Foodservicemarkt.

Als we naar het % kijken van de online boodschappen dan is dit in 2020 een 9% (met een dip gezien het Corona-effect op Foodservice). Als we kijken naar een % van de inkoopwaarde van Foodservice dan is dit in 2020 5%, ruim hoger dan in 2019. Naar 2022 zou dit percentage naar verwachting ergens tussen de 8% en de 11% kunnen uitkomen. Nogal een aardverschuiving voor de groothandel die daarmee 5% van haar omzet naar Food Retail ziet uitstromen en zo pakt Food Retail dus toch via de achterdeur een behoorlijk stuk mee van wat Foodservice met thuisbezorging van maaltijden van Food Retail afsnoept.

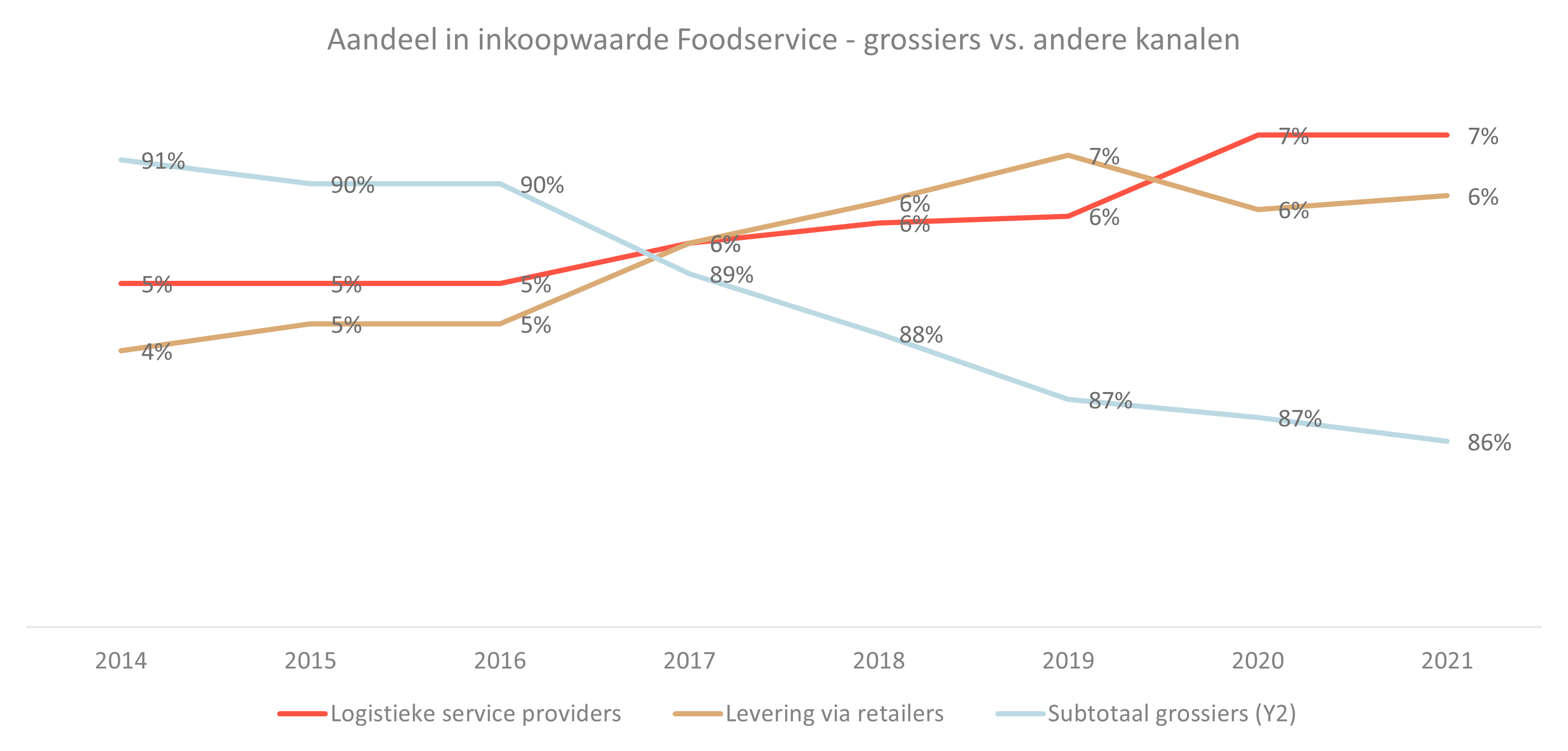

Aandeel groothandel in Foodservice

Overigens komt de bandbreedte in 2021 tussen de 6,3% en de 6,8% goed overeen met de cijfers uit het Sligro jaarverslag met een aandeel van 6,4% voor levering via retailers, echter de groei van online komt in deze cijfers minder naar voren doordat online het overneemt van fysiek winkelen/bestellen. Ook komt in de cijfers de mogelijke groei van 50% van het marktaandeel nog niet tot uiting (immers het gaat hier om het jaarverslag van 2022).

Wel is de daling van de positie van grossiers zichtbaar van 91% naar 86%, n.b. tegelijkertijd met Corona. Nu de opleving in 2022 van start gaat zal het herstel voor een groot deel ook naar online Food Retail weglekken, naast het feit dat een belangrijk deel van het herstel op het conto van thuisbezorging maaltijden en fastservice is te schrijven.

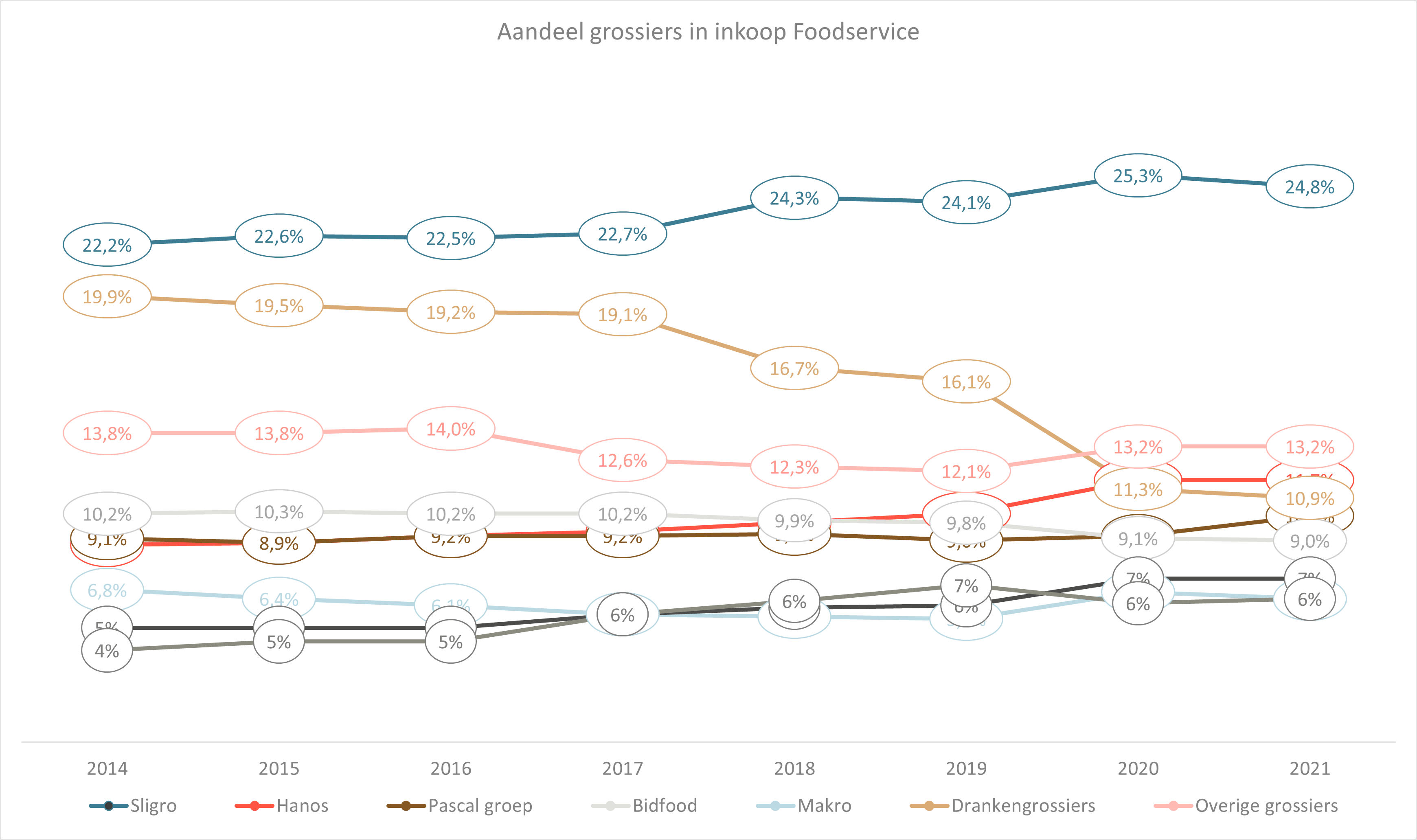

Vooral drankengroothandel lager aandeel

Binnen de groep grossiers valt dan het volgende beeld op. Het is de drankengroothandel die daalt (mede door de overgang van Heineken naar Sligro). Andere posities zijn redelijk stabiel (overname Zegro door Bidfood is nog niet hierin verwerkt). De aandelen tellen op tot het subtotaal grossiers.

Voor verdere vragen, opmerkingen en aanvullingen graag reacties naar Rien de Koning.

- Mobiel: +31 (0)6 295 63 296

- Email: rien@more2market.nl

- Website: more2market.nl

- Twitter: @RiendeKoning https://x.com/RiendeKoning

- LinkedIn: https://nl.linkedin.com/in/riendekoning